Thuế thu nhập cá nhân là thuế trực thu tính dựa trên thu nhập của người nộp thuế khi đã trừ đi các khoản thu nhập được tính vào miễn thuế và các khoản được giảm trừ. Tuy nhiên, trong một số trường hợp, người nộp thuế sẽ được hoàn lại số thuế thu nhập cá nhân đã nộp nếu có yêu cầu và đáp ứng đủ các điều kiện quy định. Bài viết này, Phạm Consult sẽ cung cấp toàn bộ những quy định về điều kiện được hoàn thuế và thủ tục yêu cầu hoàn thuế thu nhập cá nhân hiện hành.

THUẾ THU NHẬP CÁ NHÂN LÀ GÌ?

Hiện nay, định nghĩa về thuế thu nhập cá nhân không được quy định trong bất kỳ văn bản quy phạm pháp luật nào. Tuy nhiên, dựa trên các đặc điểm và quy định liên quan, có thể hiểu, thuế thu nhập cá nhân là loại thuế trực thu được tính dựa trên thu nhập của người nộp thuế khi đã trừ đi các khoản thu nhập được tính vào miễn thuế và các khoản được giảm trừ theo quy định của Luật Thuế thu nhập cá nhân cùng các văn bản, hướng dẫn liên quan.

Các đặc điểm của thuế thu nhập cá nhân:

- Thứ nhất, thuế thu nhập cá nhân là thuế trực thu, theo đó nhà nước sẽ trực tiếp thu một phần thu nhập của người nộp thuế và đưa vào ngân sách. Vì vậy, người nộp thuế không thể chuyển giao các khoản thuế của mình sang cho người khác.

- Thứ hai, thuế thu nhập cá nhân luôn gắn với các chính sách xã hội. Việc nộp thuế là để phục vụ cho ngân sách nhà nước, đóng góp vào các chính sách an sinh xã hội cũng như vì các mục đích công cộng.

- Cuối cùng, việc đánh thuế thu nhập cá nhân thường áp dụng theo nguyên tắc thuế suất lũy tiến từng phần, có nghĩa là áp dụng các thuế suất tăng dần đối với các nhóm đối tượng chịu thuế hoặc toàn bộ đối tượng chịu thuế. Điều này nghĩa là thu nhập càng cao thì thuế suất sẽ càng cao.

HOÀN THUẾ THU NHẬP CÁ NHÂN LÀ GÌ?

Tương tư như định nghĩa về thuế thu nhập cá nhân, dựa trên các đặc điểm và quy định liên quan, có thể hiểu, hoàn thuế thu nhập cá nhân là việc cá nhân nộp thuế được hoàn lại phần tiền sau khi đã nộp thuế thu nhập cá nhân thuộc một trong các trường hợp được hoàn thuế theo quy định và có yêu cầu hoàn trả gửi cơ quan thuế.

Lưu ý: Người nộp thuế thuộc một trong các trường hợp được hoàn thuế theo quy định phải có đơn yêu cầu gửi cơ quan thuế mới được hoàn thuế.

CÁC TRƯỜNG HỢP ĐƯỢC HOÀN THUẾ THU NHẬP CÁ NHÂN

Theo quy định tại khoản 2 Điều 8 Luật Thuế thu nhập cá nhân 2007, các trường hợp sau đây được hoàn thuế thu nhập cá nhân:

2. Cá nhân được hoàn thuế trong các trường hợp sau đây:

a) Số tiền thuế đã nộp lớn hơn số thuế phải nộp;

b) Cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế;

c) Các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

ĐIỀU KIỆN HOÀN THUẾ THU NHẬP CÁ NHÂN

Theo khoản 2, 3 Điều 28 Thông tư 111/2013/TT-BTC, hoàn thuế được quy định như sau:

2. Đối với cá nhân đã ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế của cá nhân được thực hiện thông qua tổ chức, cá nhân trả thu nhập. Tổ chức, cá nhân trả thu nhập thực hiện bù trừ số thuế nộp thừa, nộp thiếu của các cá nhân. Sau khi bù trừ, nếu còn số thuế nộp thừa thì được bù trừ vào kỳ sau hoặc hoàn thuế nếu có đề nghị hoàn trả.

3. Đối với cá nhân thuộc diện khai trực tiếp với cơ quan thuế có thể lựa chọn hoàn thuế hoặc bù trừ vào kỳ sau tại cùng cơ quan thuế.

Như vậy, theo quy định nêu trên có thể hiểu nếu không có đề nghị hoàn thuế thu nhập cá nhân số tiền thuế nộp thừa sẽ được tự động bù trừ vào kỳ nộp sau và cơ quan thuế sẽ không chủ động hoàn thuế.

- Đối với cá nhân đã ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế của cá nhân được thực hiện thông qua tổ chức, cá nhân trả thu nhập.

- Đối với cá nhân trực tiếp quyết toán với cơ quan thuế thì có thể nhận lại số tiền thuế đóng thừa hoặc lựa chọn bù trừ với số thuế phải nộp của kỳ tiếp theo.

Bên cạnh đó, theo quy định tại Điều 28 Thông tư 111/2013/TT-BTC và điểm b, khoản 1 Điều 25 Thông tư 80/2021/TT-BTC, người được hoàn thuế phải đảm bảo những điều sau:

- Có số tiền thuế thu nhập cá nhân đã nộp trong kỳ lớn hơn số thuế phải nộp khi quyết toán;

- Đã có mã số thuế tại thời điểm đề nghị hoàn thuế.

HỒ SƠ HOÀN THUẾ THU NHẬP CÁ NHÂN

Trường hợp tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công thực hiện quyết toán cho các cá nhân có ủy quyền

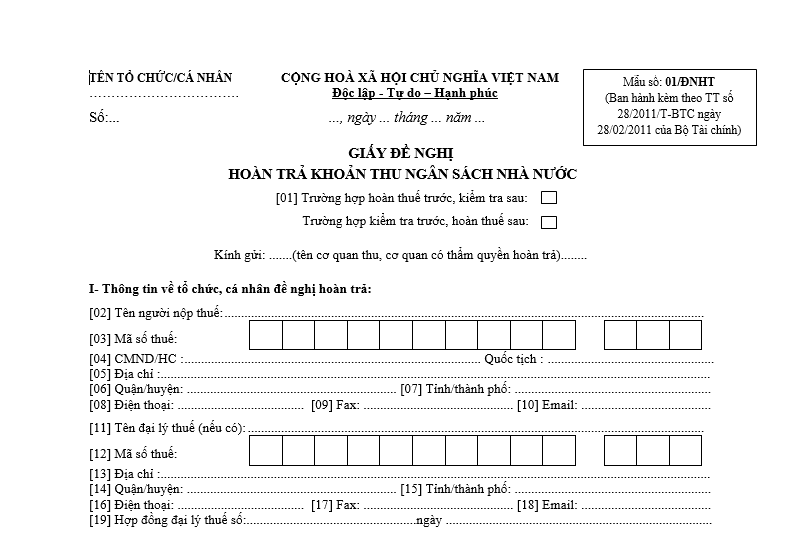

- Văn bản đề nghị xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo Mẫu số 01/DNXLNT ban hành kèm theo phụ lục I Thông tư 80/2021/TT-BTC;

- Văn bản ủy quyền theo quy định của pháp luật trong trường hợp người nộp thuế không trực tiếp thực hiện thủ tục hoàn thuế, trừ trường hợp đại lý thuế nộp hồ sơ hoàn thuế theo hợp đồng đã ký giữa đại lý thuế và người nộp thuế;

- Bảng kê chứng từ nộp thuế theo mẫu số 02-1/HT ban hành kèm theo phụ lục I Thông tư 80/2021/TT-BTC (áp dụng cho tổ chức, cá nhân trả thu nhập).

Mẫu tờ khai hoàn thuế thu nhập cá nhân theo mẫu số 01/HT

Trường hợp cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế với cơ quan thuế

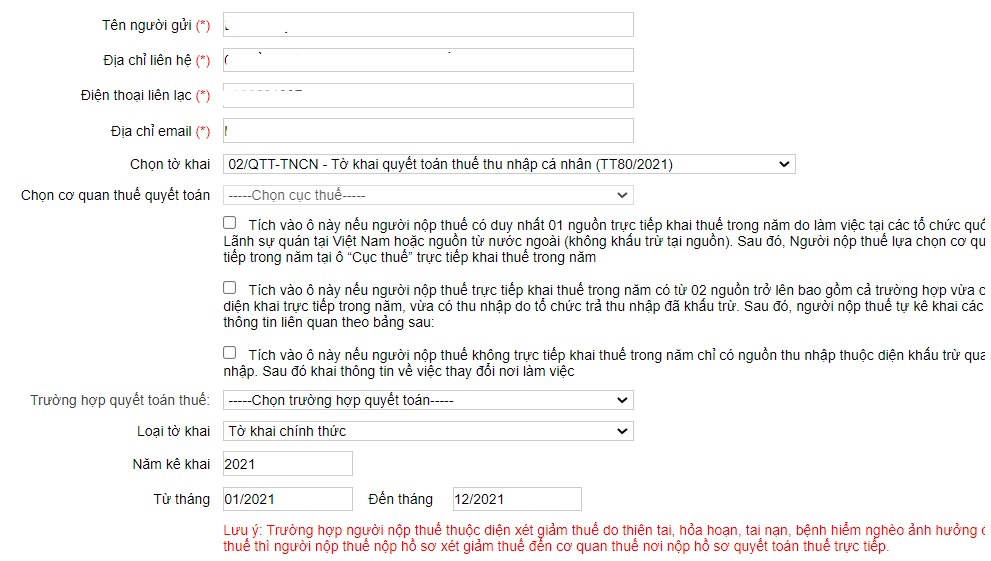

- Người nộp thuế có số thuế nộp thừa đề nghị hoàn trên tờ khai quyết toán thuế thu nhập cá nhân (mẫu số 02/QTT-TNCN) thì không phải nộp hồ sơ hoàn thuế.

- Cơ quan thuế giải quyết hoàn thuế căn cứ vào hồ sơ quyết toán thuế thu nhập cá nhân để giải quyết hoàn nộp thừa cho người nộp thuế theo quy định.

THỦ TỤC HOÀN THUẾ THU NHẬP CÁ NHÂN

- Bước 1: Chuẩn bị hồ sơ hoàn thuế thu nhập cá nhân

Giao diện đăng nhập website thuế Việt Nam

Truy cập vào website của Tổng cục Thuế, đăng nhập bằng cách nhập mã số thuế và tiến hành điền các thông tin cần thiết để kê khai trực tuyến.

- Bước 2: Nộp hồ sơ hoàn thuế thu nhập cá nhân

Hoàn thành xong thông tin cần thiết rồi chọn nộp hồ sơ

Sau khi điền các thông tin cần thiết và tờ khai quyết toán thuế, chọn ô “Tôi cam đoan số liệu đã khai và hồ sơ đính kèm là đúng và chịu trách nhiệm trước pháp luật về những số liệu đã khai và hồ sơ đính kèm”. Sau đó, kiểm tra lại thông tin và chọn nộp hồ sơ.

- Bước 3: Cơ quan thuế giải quyết hồ sơ hoàn thuế

Cơ quan thuế sau khi nhận được đề nghị hoàn trả thuế trực tuyến sẽ giải quyết trong vòng 06 ngày làm việc kể từ ngày nhận được hồ sơ. Tuy nhiên, tùy vào từng loại hồ sơ đề nghị thì thời gian giải quyết thuế thu nhập cá nhân sẽ từ 06 đến 45 ngày.

Lưu ý: Cần phải có tài khoản giao dịch thuế điện tử cá nhân

Tài khoản giao dịch thuế điện tử cá nhân rất cần thiết trong việc kê khai thuế trực tuyến. Ngoài đến trực tiếp cơ quan thuế để yêu cầu, cá nhân có thể đăng ký tài khoản giao dịch thuế điện tử ngay tại nhà, thông qua:

- Cổng Dịch vụ công Quốc gia;

- Cổng thuế điện tử Việt Nam;

- Ứng dụng HCM Tax.

CƠ SỞ PHÁP LÝ

- Luật Quản lý thuế 2019

- Luật Thuế thu nhập cá nhân hiện hành

- Thông tư 80/2021/TT-BTC

- Thông tư 92/2015/TT-BTC

- Thông tư 156/2013/TT-BTC

- Thông tư 111/2013/TT-BTC

Trên đây là bài viết cung cấp kiến thức pháp lý về thủ tục hoàn thuế thu nhập cá nhân 2022. Phạm Consult là đơn vị chuyên cung cấp dịch vụ tư vấn Thuế, Tư vấn tài chính, Dịch vụ kế toán, lập và thanh toán lương. Quý Khách hàng có thể liên hệ với chúng tôi qua hotline: (84-28) 3930 2487 hoặc kênh truyền thông Facebook nếu có nhu cầu hỗ trợ.

EN

EN